Article | 27/09/2024

Matérialité de la transition énergétique et enjeux liés – 2/2 l’offre future

27/09/2024

Auteur(s) / Autrice(s) :

Publié par :

- Olivier DequinceyENS de Lyon / DGESCO

Résumé

Conditions d’une offre en matières premières permettant la transition énergétique à venir. Exemples du cuivre, du lithium, du cobalt et du mica.

Introduction

Après avoir vu dans un premier volet (Matérialité de la transition énergétique et enjeux liés – 1/2 les besoins) les besoins en ressources minérales des sources d’énergie renouvelables et du développement de l’électrique, il a été possible de proposer des tendances de demande à venir (devant prendre en compte aussi l’avenir des technologies non renouvelables, peu carbonées ou fossiles). Restait alors la question pour que ces modèles voient juste : l'industrie minière sera-t-elle capable de suivre cette explosion de la demande et de fournir aux usagers les quantités de métaux nécessaires à la transition énergétique ? Sera-t-elle capable de fournir ces quantités de métaux dans des conditions environnementales et sociales “responsables” et acceptables par la population, même par celle qui demande la transition ?

Dans ce volet, nous verrons les caractéristiques géologiques et environnementaux à prendre en compte pour la production minière, conditions illustrées pour le moyen / long terme par quelques exemples de ressources emblématiques rencontrées dans le premier volet : cuivre, lithium, cobalt et mica. Les conditions “externes” / sociétales à une transition « en douceur » seront ensuite évoquées rapidement comme pistes de réflexion.

L'offre suivra-t-elle dans de « bonnes conditions » ?

De nombreuses embuches se dressent pour les compagnies minières dans la course à l'approvisionnement en métaux pour la transition. Elles sont résumées ici.

Des gisements de qualité

La malédiction des teneurs décroissantes

La principale difficulté réside dans la relative rareté des gisements et la baisse de leur qualité avec le temps. L'être humain étant un animal intelligent, il s'est d'abord concentré sur les gisements abondants et de bonne qualité (entendez « sans trop d'impuretés difficiles à enlever pendant le traitement du minerai »). À mesure que le temps passe et que ces gisements “riches” sont exploités, ne restent que des gisements dont la qualité baisse. Et avec cette dégradation de la qualité des gisements viennent quelques conséquences que l'industrie aurait bien voulu éviter…

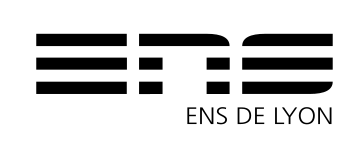

Plusieurs critères interviennent dans la définition de la qualité d'un gisement. Le premier est la teneur, c'est-à-dire la concentration de l'élément recherché dans le gisement. Plus la teneur est importante, mieux c'est pour le mineur. D'un élément à l'autre, d'un gisement à l'autre, ces teneurs peuvent varier fortement (Figure 1). On exploite des gisements d'or par exemple, où il n'y a qu'un gramme par tonne de minerai. Dans ces gisements, on rejette donc en moyenne 999,999 kg sur les 1000 kg extraits pour récupérer le gramme d'or contenu !

Source - © 2024 — Compilation Olivier Dubourdieu

Plus la teneur des gisements décroit, plus la quantité de déchets miniers augmente. Plus la quantité d'énergie nécessaire à l'extraction d'une même quantité d'élément est importante. Plus la quantité d'eau nécessaire à cette extraction est importante elle aussi.

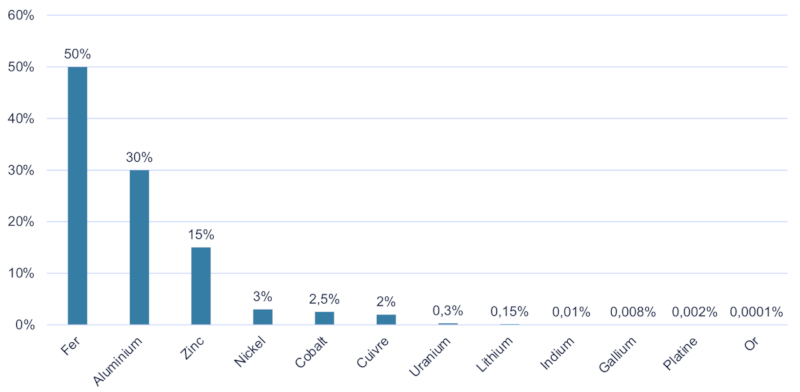

Or, la teneur moyenne des gisements décroit (la figure 2 donne l'exemple des gisements de cuivre au Chili, mais c'est la même observation partout, pour tous les éléments). Et avec cette teneur décroissante, pourront donc subvenir des problèmes de disponibilités de l'énergie, de l'eau, de l'espace (pour stocker les déchets miniers).

Source - © 2021 — p124 de IEA [ 7 ]

[heap leaching = lixiviation en tas]

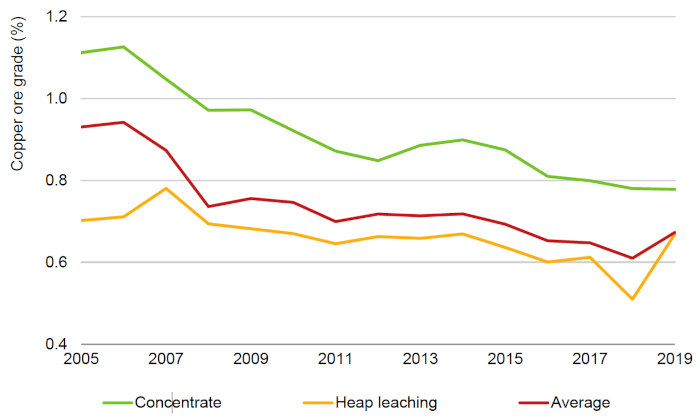

Des gisements impurs

Il ne suffit pas qu'un gisement ait une bonne teneur pour qu'il soit considéré de qualité. En effet, les métaux sont comme les problèmes, ils n'arrivent jamais seuls. La figure 3 présente les associations communes entre des éléments principaux qui constituent la cible des gisements recherchés, et les autres éléments qui y sont souvent associés. On y voit par exemple que l'or est souvent associée à l'argent (tant mieux pour le mineur !) et au mercure, à l'arsenic (moins bien pour le mineur). Le phosphate peut, lui, être associé au cadmium, un métal lourd pour lequel l'Union Européenne impose un seuil de concentration au-delà duquel le phosphate ne peut être importé. Etc.

Deux problèmes majeurs découlent de la présence de ces impuretés.

- Elles peuvent être difficiles à séparer de l'élément recherché. Ainsi, un gisement dont la teneur en élément principal est assez élevée pour qu'il puisse être considéré comme exploitable, peut être disqualifié à cause d'une impureté dont les processus de traitement de minerai ne permettent pas la séparation.

- Autre point majeur : si un gisement est exploité pour un élément associé, lui, à une impureté, l'impureté finira stockée avec les résidus d'usine (tailings en anglais), dans de gigantesques réservoirs, représentant dans le court, moyen et long terme, un risque de pollution environnementale élevé.

Pour ces deux raisons, la présence d'impuretés associées à un élément principal cible est quasiment aussi importante que la teneur de cet élément cible puisqu'elle peut déterminer la viabilité technique et économique d'un projet d'exploitation.

Source - © – — D’après James St John ( W-Mo , 2007, et Pt-Pd , 2014 – CC BY 2.0 ) et Figure 2 de Nassar et al., 2015 [ 9 ]

Des gisements risqués, à plus d'un titre !

La teneur et les impuretés liées à la cible principale sont bien sûr des éléments déterminants dans la viabilité d'un projet minier. Mais ce ne sont pas les seuls. On peut citer aussi la profondeur du gisement, sa taille et son extension, sa forme… autant de paramètres géologiques qui en font un gisement exploitable, ou pas.

À ces paramètres géologiques s'ajoutent les risques liés à l'environnement – au sens large – du projet minier. Ils sont de plusieurs sortes.

Les risques technologiques. A-t-on aujourd'hui la technologie nécessaire à l'exploitation du gisement ciblé ? On peut penser notamment aux choix audacieux faits au Canada dans l'exploitation de gisements d'uranium où l'aquifère est congelé pour éviter d'ennoyer les mines (Dubourdieu, 2021 [3]). La technologie joue un rôle important dans la mine – l'intelligence artificielle, par exemple, pourrait être un atout de choix dans l'identification de gisements, et la numérisation des sites miniers permettre d'en améliorer les performances – et dans le traitement – l'innovation en matières de procédés d'extraction et de séparation des éléments permet de traiter des nouveaux types de gisement, la lixiviation acide en haute pression en est un exemple de ces dernières années.

Les risques géopolitiques. Les gisements sont toujours liés à leur territoire. Et comme le montrera l'exemple du cobalt détaillé plus bas, les risques liés aux dynamiques géopolitiques sont parfois déterminants dans la capacité d'un opérateur minier d'exploiter un gisement. Les zones considérées à risque sont synonymes de “premium” sur les taux d'intérêts imposés par les banques prêtant de l'argent aux opérateurs miniers – un risque élevé, synonyme de taux d'intérêt plus élevé, peut être déterminant dans la capacité de l'opérateur minier de financer le développement d'un projet. Les risques géopolitiques restent vrais, même dans le contexte actuel où les chaines de valeur sont mondialisées.

Les risques économiques. La rentabilité projetée d'un projet est bien sûr déterminante dans l'évaluation de la faisabilité d'un projet. La stabilité des prix des ressources minérales, les prévisions à court et moyen terme des tensions entre l'offre et la demande, la stabilité monétaire, l'évolution du prix de l'énergie… sont autant d'éléments qui jouent sur la rentabilité projetée d'un projet et peuvent faire et défaire un projet en un rien de temps.

Les risques industriels. Les sites miniers et de traitement restent des sites industriels, présentant des risques inhérents à tout projet industriel, et des risques spécifiques. Parmi les risques inhérents, on compte les risques liés à l'utilisation d'équipements industriels, les risques d'accidents corporels ou infrastructurels, les risques liés l'utilisation de produits chimiques… Parmi les risques spécifiques, il en est un remarquable : les risques liés au stockage des résidus d'usine (tailings). Ces résidus sont stockés en grandes quantités dans des réservoirs naturels ou construits par l'opérateur minier, et ce, « pour l'éternité » – en tout cas, il est rarement prévu d'y revenir. Comme on l'a déjà écrit, ces résidus incluent les impuretés séparées pendant le traitement du minerai. Mais ces zones de stockage présentent aussi le risque d'accidents industriels graves, lorsque le barrage maintenant les résidus dans leur zone de stockage, lâche. Le cas de la mine de Brumadinho est emblématique (Wikipedia(lien externe - nouvelle fenêtre), vidéo de la catastrophe partagée par The Guardian(lien externe - nouvelle fenêtre)).

Les risques environnementaux et sociaux. Comme tout site industriel, les sites miniers comportent des risques liés à l'environnement et aux impacts sur les populations locales. Le niveau de ces risques dans l'industrie minière est cependant élevé.

Les paramètres géologiques et l'ensemble des niveaux de risque décrits ci-dessus déterminent si (1) techniquement, le gisement peut être exploité et l'élément cible extrait et séparé, (2) financièrement, il « vaut le cout » de l'être, (3) plus globalement, les niveaux de risques sont acceptables et les investisseurs sont prêts à contribuer au financement du projet, les impacts sur l'environnement sont contrôlés… La résultante de ces évaluations techniques, financières et des risques détermine la faisabilité d'un projet minier.

Les exemples détaillés ci-après – le cas du cuivre, du lithium, du cobalt et du mica – donnent à voir les effets de cette résultante sur la disponibilité à court, moyen et long terme des ressources minérales pour la transition.

Une offre en quantité suffisante, si seulement… L'exemple du cuivre

Pour certains matériaux, il apparait qu'un problème que l'humanité risque de rencontrer est purement un problème de quantité disponible. Cela, évidemment, si le modèle économique global n'a pas évolué significativement d'ici à ce qu'on soit confronté aux limites physiques du globe.

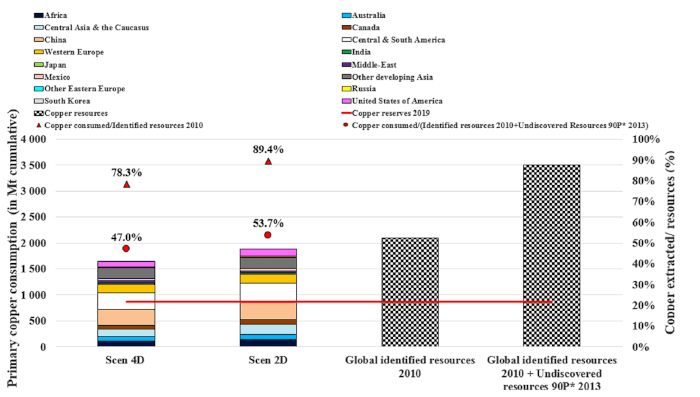

Dans le cas du cuivre, par exemple, des modèles de prospective – dont celui développé par l'IFPEN(lien externe - nouvelle fenêtre) – montrent que les quantités nécessaires à l'électrification des usages pourraient atteindre jusqu'à 90 % des ressources connues en 2015 (2,1 milliards de tonnes – USGS), soit deux fois plus que le niveau des réserves mondiales de 2019 – c’est-à-dire la partie des ressources exploitables (Figure 4, Hache, 2020 [5]).

Source - © 2020 — Graph 5 dans Hache et al. [ 5 ]

Dans les deux scénarios, les réserves (ressources exploitables) (en rouge) sont largement dépassées. Les ressources, quant à elles, sont effleurées dans le scénario le plus consommateur (limitation à 2 degrés de l'augmentation de la température moyenne comme se sont engagés un certain nombre de pays à le faire à l'Accord de Paris). Il convient de noter que sans recyclage, les taux de consommation des ressources passent respectivement à 120 % et 130 % dans les deux scénarios 2D et 4D.

La disponibilité géologique d'une quantité suffisante de cuivre pour mener à bien la transition énergétique (encore une fois, dans un monde dont le modèle économique n'aura pas évolué significativement d'ici là) n’est donc pas assurée.

Les industriels semblent avoir pris, en partie, la mesure du problème et tentent de réduire autant que faire se peut leur dépendance au métal rouge. Preuves en sont, par exemple, les nouvelles générations de moteurs électriques de Xiaomi ne contenant pas de cuivre.

Ces modèles de prospective contiennent un grand nombre d'hypothèses, parfois remises en question. Le modèle de l'IFPEN est ainsi jugé pessimiste par certains.

Quand bien même, il semble inévitable que, pour le cuivre, des tensions à long terme entre l'offre et la demande apparaissent et, avec elles, des instabilités de prix. Les acteurs économiques en ont déjà fait les frais récemment. Après une envolée en 2023 et début 2024, le cours du cuivre est retombé comme un soufflet, n'étant pas soutenu par les fondamentaux : stocks au plus haut en Asie, questionnement des acteurs sur la portée de l'envolée de la demande en cuivre, reprise timide de l'économie chinoise.

Une première conséquence à court terme : dans un tel contexte d'incertitude où il est impossible de penser le prix d'une commodité à moyen et long terme, il devient compliqué pour les acteurs miniers et les investisseurs de savoir sur quel pied danser, en d'autres termes, de s'engager sur le financement de projets miniers en assurant des garanties de retours financiers suffisantes pour justifier un tel investissement.

Une deuxième conséquence, à moyen et long terme : le lancement de nouveaux projets miniers supposés couvrir la demande croissante en cuivre prend du retard, faute d'investisseurs. L'AIE, dans un rapport de mai 2024, semble confirmer cette tendance et promet que l'offre minière ne couvrirait que 70 % des besoins en cuivre d'ici 2040 (cf. copper(lien externe - nouvelle fenêtre) extrait de IEA, 2024 [8).

Dans un temps court, l'incertitude qui règne autour de la capacité de l'industrie minière de répondre à temps à la demande en cuivre mondiale ne saurait cacher l'incertitude sur sa capacité de répondre, dans un temps long, à la demande en cuivre… tout court.

Une offre à temps, si seulement… L'exemple du lithium

Premier effet : assez de lithium, oui, mais à temps ?

Les ressources et réserves de lithium dépassent, elles, largement les quantités nécessaires à la transition énergétique. Cependant, les cours du lithium n'échappent pas à une certaine volatilité. C'est même, parmi les minerais scrutés par l'AIE (nickel, cobalt, lithium, terres rares[1], graphite, cuivre) le minerai présentant la plus grande volatilité. Et pour cause.

Certes, les réserves (ressources connues exploitables) – 28 Mt en 2024 selon l'USGS (lithium(lien externe - nouvelle fenêtre) dans USGS, 2024 [12]) – dépassent largement les besoins cumulés en lithium pour la transition énergétique. Les ressources, estimées en 2024 à 105 Mt les dépassent a fortiori (elles étaient de 98 Mt en 2023, ce qui démontre un appétit certain pour l'exploration dans le lithium).

Cependant, il apparait qu'il s'agit, parmi les minerais scrutés dans le cadre des modèles de prospective sur la transition énergétique, du métal dont la demande est vouée à augmenter le plus rapidement. Les modèles de l'AIE estiment qu'en 2040, la demande en lithium sera de 1,3 Mt par an, soit près de 13 fois la demande annuelle en 2021. Cette même demande a déjà bondi de 101 kt en 2021 à 165 kt en 2023. Un taux de croissance supérieur à 30 % par an !

En face, l'industrie minière s'organise : des nouveaux gisements sont mis en production. Les historiques Triangle d'Or en Amérique du Sud et projets de roche dure en Australie voient arriver à grand pas des projets d'extraction chinois, canadien, zimbabwéens, américains et européens.

La production a ainsi doublé dans les trois dernières années, s'établissant à 190 kt de Li en 2023. L'Australie devrait rester un pays majeur de production de lithium à partir de roche dure. Suivent le Chili dont la production devrait se maintenir au premier rang des pays d'Amérique du Sud, mais dont la part relative de la production devrait baisser sur le plan mondial. Les investissements se portent aujourd'hui majoritairement en Argentine, qui devrait devenir un acteur majeur dans les 10 ans qui viennent.

La vitesse de la croissance de la demande en lithium a eu un premier effet d'augmentation du prix dû à une tension avec l'offre de plus en plus forte. Le marché est devenu un temps sous-capacitaire : le lithium ne sortait plus des mines en quantité suffisante pour répondre à la demande. Le prix du lithium a ainsi atteint des sommets, avec un pic fin 2022. Un phénomène amplifié par le fait que les acteurs en aval des chaines de valeur consommatrices en lithium, voyant une offre se raréfier, ont eu tendance à stocker du lithium pour assurer plus tard la continuité de leurs affaires.

Ce prix élevé a “invité” les entrepreneurs à lancer leurs projets. Certains investisseurs, portés par des promesses de revenus élevés, ont sauté sur l'occasion pour les soutenir. Quelques nouveaux projets ont ainsi vu le jour et ont été mis en production relativement rapidement. Dans le même temps, l'économie chinoise a ralenti (relativement…) et les ventes de véhicules électriques aussi (moins relativement). La situation sous-capacitaire du marché du lithium s'est ainsi rapidement transformée en surcapacité, entrainant la chute des cours du lithium dans sa foulée.

Dans le cas du lithium – mais aussi de beaucoup d'autres matériaux de la transition énergétique, il ne s'agit donc pas de savoir si les réserves ou les ressources mises en production d'ici à 2040 seront suffisantes pour répondre à la demande, mais bien de savoir si ces réserves et peut-être ressources le seront assez rapidement, et dans des conditions de stabilité qui permettent aux investisseurs d'avoir de la visibilité sur les années à venir, et donc aux mineurs de pouvoir financer leurs projets.

Deuxième effet : interactions projets miniers / territoires

Outre cette question de savoir si l'offre de lithium arrivera assez vite de manière assez stable à combler une demande en croissance explosive, vient s'ajouter la question des sources de lithium et des conditions d'extraction de cette ressource (cf. Dubourdieu, 2019 [2]). Il y a, en résumé, deux sources principales pour le lithium : l'extraction de lithium à partir de roches lithinifères, notamment le spodumène, d'une part, et à partir de l'évaporation des saumures de salars, d’autre part. Dans les deux cas, l'extraction de lithium a un impact significatif sur le paysage, sur les ressources locales en eau et sur les conditions de vie des populations locales.

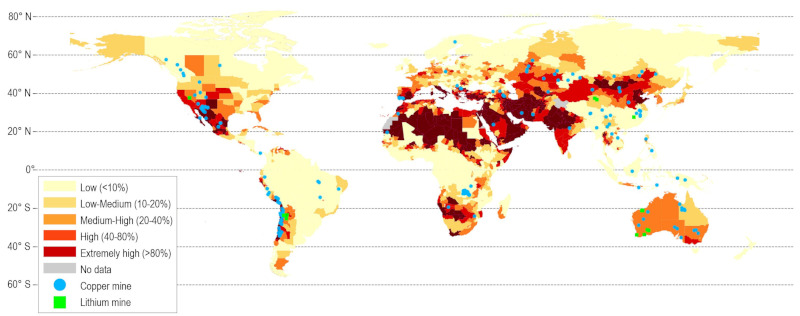

Il est aussi important de noter qu'une part importante des projets d'exploitation de mines de lithium sont situés dans des zones sous stress hydrique déjà aujourd'hui, une situation qui ne devrait pas s'améliorer dans les années à venir avec les effets du changement climatique.

On observe que plus de 50 % de la production de ces deux métaux sont localisés dans des zones sous stress hydrique, ce qui pose la question de la capacité de ces projets – qui consomment, comme tout projet minier, des quantités d'eau importantes – de délivrer les quantités de métaux prévues.

Troisième effet : une concentration de marché importante

D'une part, cinq entreprises contrôlent le marché du lithium (SQM au Chili, Livent et Albemarle Corp. aux États-Unis, Tianqi et Jiangxi Ganfeng Lithium en Chine), laissant craindre une mainmise sur les quantités disponibles en priorité pour les pays dont dépendent ces entreprises.

D'autre part, une partie du traitement des minerais de lithium est concentrée en Chine. En effet, l'intégralité de la production australienne est exportée sous forme de SC7 (spodumene concentrate à 7 % de lithium contenu) en Chine, où le lithium est ensuite vendu sous forme de carbonate ou d'hydroxyde.

L'Europe, et la France en particulier, tentent de s'émanciper de cette dépendance au lithium étranger. Deux nouveaux projets méritent d'être ici mentionnés : le projet d'Imerys dans l'Allier, EMILI(lien externe - nouvelle fenêtre), et le projet d'Eramet dans le Bas-Rhin, EuGeLi(lien externe - nouvelle fenêtre) (European Geothermal Lithium Brine) puis AGeli(lien externe - nouvelle fenêtre) (Alsace Géothermie Lithium).

Le premier vise à produire du lithium à partir de granite lithinifère sur le site de Beauvoir à Échassière, un site minier historique où était extrait du kaolin et ce depuis le milieu du XIXe siècle. À partir de la fosse à ciel ouvert existante, le projet consiste à creuser des galeries en souterrain et produire de quoi équiper 700 000 véhicules électriques à partir de 2028. Le second, pour l'instant encore en phase de développement, vise une production de lithium à partir de saumures géothermales, aujourd'hui exploitées pour la chaleur qu'elles permettent de récupérer.

Ces deux projets contribuent de manière significative à l'indépendance énergétique de la France et plus largement de l'Europe face à un marché du lithium aujourd'hui concentré en Chine (57 % du lithium mondial y est transformé), au Chili (29 %) et en Argentine (9 %).

Une offre stable, prédictible et responsable, si seulement… L'exemple du cobalt

Chance et malchance du cobalt

Le cobalt a une malchance. Dans la grande majorité des cas, il est un coproduit. En d'autres termes, il n'est pas exploité pour lui-même, mais pour un autre élément – le cuivre ou le nickel – qui, lui, est considéré comme le produit principal des mines. On estime que 75 % du cobalt provient de minerai Cu-Co, 25 % de minerais Ni-Co. Seule une mine dans le monde, au Maroc, exploite le cobalt comme produit principal, la mine de Bou-Azzer, exploitée par l'entreprise Tifnout Tiranimine (CTT), filiale du groupe Managem.

Bien sûr, la production de cobalt et sa vente sont prises en compte dans les évaluations économiques du projet, mais le niveau de production d'une mine de Cu-Co ou de Ni-Co dépend d'abord de la production souhaitée en produit principal et donc indirectement de la demande en cuivre ou en nickel. Rarement de la demande en cobalt.

Le premier effet est que la production de cobalt est relativement décorrélée de la demande en cobalt. Elle est en revanche corrélée plus directement avec la demande en cuivre et en nickel.

Le cobalt a une chance. La demande en cuivre et en nickel augmente, et augmente fortement ! Ainsi, les productions des mines de Cu-Co et de Ni-Co augmentent, et avec elles, la production de cobalt.

Lorsque la demande en cobalt augmente moins vite que celle en cuivre et en nickel, une distorsion se crée, entre l'offre de cobalt, soutenue par la demande en croissance forte du cuivre et du nickel, et la demande de cobalt, dont la croissance est moins forte. Le marché est en surcapacité et les prix tombent.

Lorsque la demande en cobalt augmente plus vite, l'effet inverse se produit, l'offre et la demande se tendent et les prix augmentent rapidement.

La géopolitique RDC

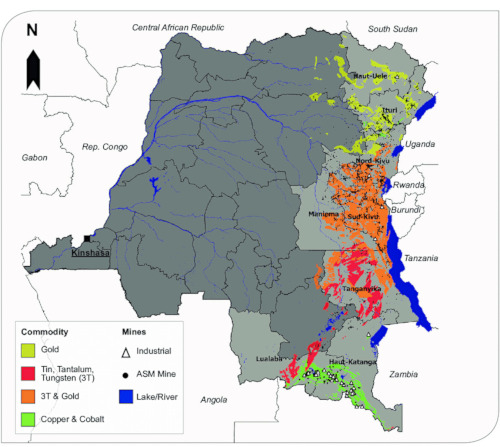

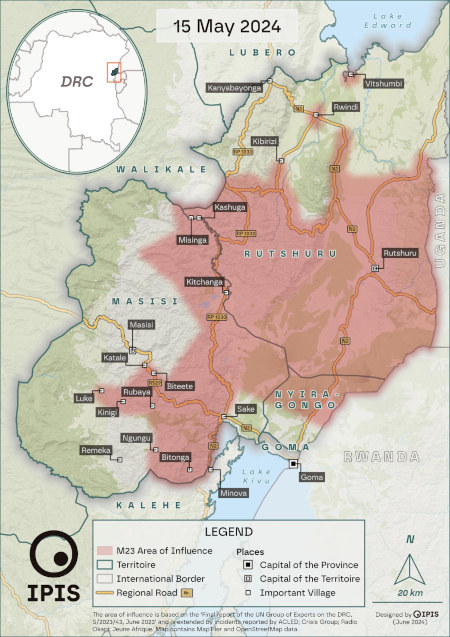

Un pays joue un rôle majeur dans la production de cobalt : la République Démocratique du Congo (RDC), d'où provient 70 % de la production mondiale du cobalt. Les mines de Cu-Co y sont situées au Sud du pays dans la province du Haut Katanga (Figure 6), une région sous influence des conflits indépendantistes plus au Nord dont les ramifications internationales – et notamment les liens avec le Rwanda voisin – restent floues (Figure 7). Dans cette région, le groupe indépendantiste M23 sévit et exporterait illégalement des quantités significatives de minerai (en majeure partie du coltan contenant du tantale et du niobium) vers le Rwanda qui, à son tour, l'exporterait à l'international, faisant dans le même temps perdre à la RDC une partie de son revenu minier.

Source - © 2020 — Figure 2 de Barume et al. [ 1 ]

Ces sites sont d'autant plus remarquables qu'ils permettent la production d'une quantité impressionnante de minerais : de l'or, de l'étain, du tungstène, du tantale, du cuivre et du cobalt. Au Sud du pays, dans la copperbelt (ceinture de cuivre, en vert clair), située dans la province du Haut Katanga, une douzaine de mines industrielles, entourées de sites d'extraction artisanaux, produisent le cobalt à partir d'un minerai Cu-Co.

Source - © 2024 — International Peace Information Service ( IPIS )

Carte de la situation en mai 2024 : les zones d'influence évoluent très rapidement en fonction des exactions observées sur le terrain. Sur une période récente de quelques mois, la tendance a été à l'extension de cette zone d'influence plutôt que l'inverse.

Alors que le cobalt semble pour l'instant échapper à ces commerces illicites, de nombreux rapports notent tout de même la présence de groupes armés, de représentants de l'État non-autorisés, et des risques de corruption associées, notamment aux alentours des sites miniers artisanaux qui produisent une partie non négligeable du cobalt en RDC (Barume, 2020 [1]). À cela s'ajoute le fait qu'une partie significative de la production de cobalt provient de mines artisanales et à petite échelle (MAPE), où les moyens de contrôle de l'État sur la production et le devenir du cobalt sont très limités.

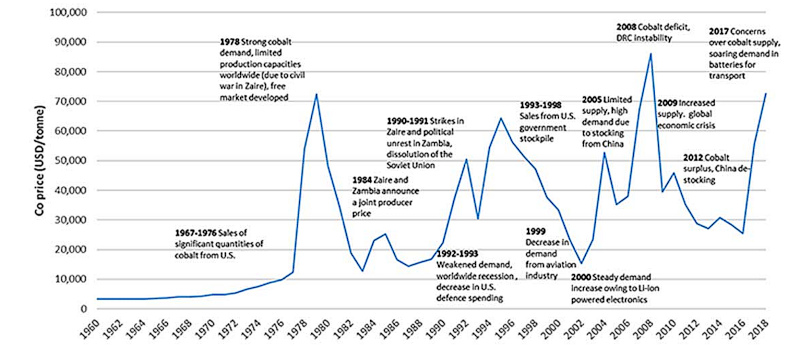

Dans l'histoire, l'instabilité de la région se retrouve dans l'instabilité des prix du cobalt qui démontrent une certaine volatilité à moyen terme (Figure 8). Cette volatilité est renforcée par le fait que le cobalt est un coproduit, dont l'offre est dépendante non pas directement de la demande en cobalt mais de la demande en cuivre et en nickel, comme expliqué plus haut. Cela induit des stocks très variables qui influencent eux aussi l'équilibre entre l'offre et la demande, et donc le prix.

Source - © 2020 — D’après Figure 5 de Huisman et al. [ 6 ]

L'attrait pour un cobalt responsable

Comme nous l'avons écrit plus haut, une part non négligeable de la production du cobalt provient de mines artisanales et à petite échelle (MAPE en français, ASM pour Artisanal and Small-scale Mines en anglais). Dans ces MAPE, les conditions de vie et de travail des communautés minières sont généralement loin des standards que peuvent imposer les organisations occidentales. Les droits humains peuvent y être bafoués (travail forcé, travail des enfants…), les droits de l'environnement aussi (déforestation sauvage, pollutions…). Dans cette perspective, le cas du cobalt est très documenté, dans les médias comme dans la littérature scientifique. Il suffit de taper “cobalt child labor” dans un moteur de recherche pour se rendre compte de l'ampleur de la couverture médiatique dont le cobalt congolais fait l'objet. L'origine trouble de ce métal en a fait rapidement un indésirable, si bien que le choix de Tesla dans le développement de la batterie à cathode NCA était au départ souhaité par Elon Musk pour réduire autant que possible la quantité de cobalt contenu dans ses véhicules électriques (cf. The Verge(lien externe - nouvelle fenêtre)). Il est néanmoins utilisé en quantité dans les batteries NMC décrites plus haut.

Une question qui se pose alors pour les fabricants de batteries et les constructeurs automobiles est bien de savoir d'où vient le cobalt contenu dans ces batteries et dans quelles conditions il a été extrait. Un élément principal concourt au renforcement des actions prises par ces entreprises en aval des chaines d'approvisionnement pour assurer une extraction la plus responsable possible du cobalt qu'elles utilisent : le développement des réglementations imposant un devoir de diligence raisonnable à ces entreprises.

Le devoir de diligence raisonnable consiste en l'identification par les entreprises des sources de leurs matières premières, des risques associés à leurs chaines d'approvisionnement et en la mise en place de solutions concrètes pour réduire les risques identifiés. S'ajoute ensuite la nécessité pour ces entreprises de publier des rapports sur les résultats de l'exercice. L'OCDE a ici été précurseur dans le développement d'une telle approche pour les chaines d'approvisionnement de minerais provenant de zones à risque en développant un guide (OCDE, 2016 [9]) devenu depuis la référence internationale en matière de devoir de diligence et la base d'un nombre important de réglementations.

Pour n'en citer que quelques-unes : la Corporate Sustainability Due Diligence Directive (CSDDD) mise en place par l'Union Européenne, la loi de vigilance en France, la loi sur le devoir de diligence dans les chaines d'approvisionnement (Gesetz über die unternehmerischen Sorgfaltspflichten in Lieferketten) en Allemagne.

À mesure que le devoir de diligence rentre dans les obligations des entreprises, il devient évident que l'origine du cobalt importe. Or il est en général très difficile pour une entreprise en aval de la chaine de valeur, d'abord de remonter à la source de ses matières premières, ensuite d'identifier les risques associés et, enfin, d'agir pour améliorer la situation. Des organisations internationales et non-gouvernementales, comme l'Alliance du Cobalt Équitable(lien externe - nouvelle fenêtre) (Fair Cobalt Alliance(lien externe - nouvelle fenêtre)) permettent d'agir collectivement pour adresser plus efficacement le problème systémique que sont les conditions de vie et de travail inacceptables dans les MAPE de cobalt en RDC.

D'autres réglementations, moins constructives et plus manichéennes, ont eu des effets dévastateurs sur les conditions de vie et de travail des communautés minières. Le Dodd Frank Act aux États-Unis par exemple, en introduisant une interdiction des importations de cobalt provenant de RDC, a déstabilisé la région et a contribué à la paupérisation des communautés minières (Geenen, 2012 [4]).

La dépendance à la Chine pour la production et la transformation des minerais de la transition énergétique

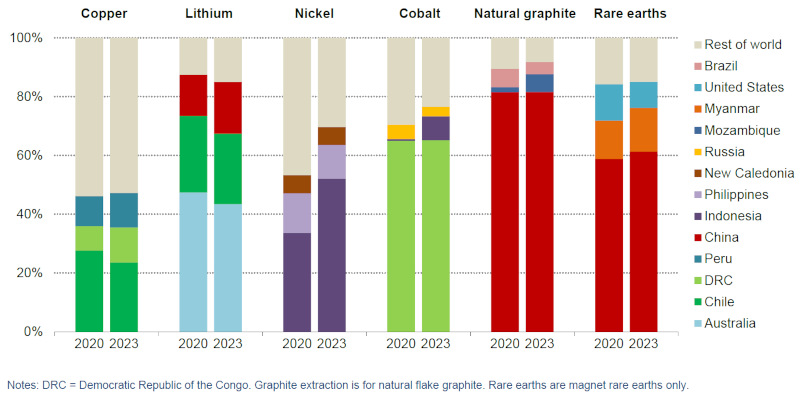

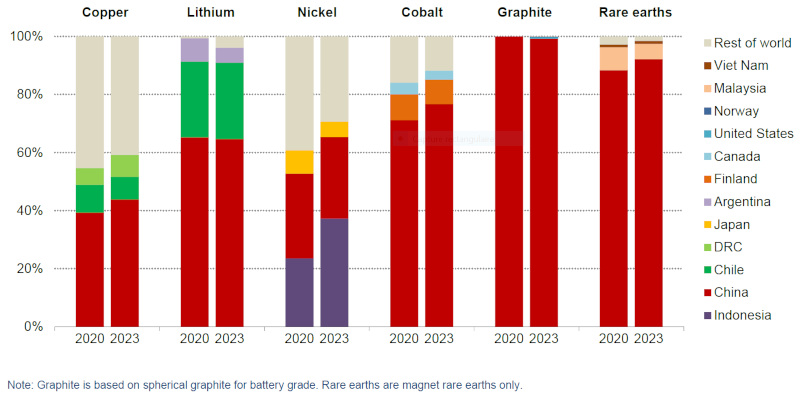

Les deux figures suivantes présentent la localisation géographique de la production de quelques minerais de la transition énergétique sélectionnés par l'AIE (Figure 9) et la localisation de la transformation de ces minerais en produits raffinés (Figure 10).

Une dominance de quelques pays apparait clairement, dont celle de la Chine en particulier sur l'étape de transformation des minerais.

Source - © 2024 — p41 de IEA [ 8 ]

On y observe la dominance claire de quelques pays, à l'exception peut-être du cuivre. Il est intéressant de noter que la localisation des mines ne présage en rien de la nationalité de l'entreprise qui y a développé les mines. C'est le cas par exemple pour le cobalt, où la majeure partie de la production est certes située en RDC, mais où les entreprises qui contrôlent cette production sont majoritairement suisses et chinoises.

Source - © 2024 — p42 de IEA [ 8 ]

La dominance de la Chine est ici très claire.

La Chine a compris très vite que le monde de demain serait bel et bien métallique, et s'est préparée en conséquence pour contrôler les flux de matières premières dont elle savait avoir besoin pour son marché intérieur : prise de participation dans les projets miniers à l'étranger, installation de comptoirs locaux tenus par des personnes de nationalité chinoise, contrats mines-infrastructures, développement d'une industrie de transformation sur son sol… Les moyens déployés par la Chine pour contrôler l'amont des chaines d'approvisionnement sont considérables et datent maintenant d'il y a quelques années déjà (cf. L’Humanité(lien externe - nouvelle fenêtre)).

Cela pose évidemment la question de l'indépendance des autres pays du globe vis-à-vis de leur approvisionnement en matières premières minérales. D'autant que la multiplication récente des restrictions imposées par la Chine et quelques autres pays producteurs comme l'Indonésie sur les exportations de leurs matières premières minérales, brutes ou transformées, amplifient le phénomène de dépendance des « pays consommateurs ».

Voici un florilège de ces restrictions, pour n'en citer que quelques-unes.

Depuis 1999, l'instauration par la Chine de quotas d'exportations sur les terres rares[1], puis de taxes à l'exportation sur certains produits ciblés (Shen, 2020 [11]). En 2010, la Chine a drastiquement réduit les quotas d'exportation, provoquant une flambée du prix des terres rares et une réaction épidermique des « pays consommateurs ». S'en est suivi une plainte portée en 2012 auprès de l'OMC (Organisation Mondiale du Commerce) par les États-Unis, l'Union Européenne et le Japon. Après la décision en leur faveur prise par l'OMC en 2014, la Chine a fini par lever certaines de ces restrictions en 2015.

Plus récemment, l'interdiction par la Chine de l'exportation des technologies qui permettent de traiter les minerais de terres rares (notamment extraire et séparer ces éléments), en décembre 2020 (China Briefing(lien externe - nouvelle fenêtre)).

L'imposition par la Chine d'une licence d'exportation sur le gallium et le germanium, limitant potentiellement les exports au bon-vouloir de l'État chinois, en juillet 2023 (CSIS(lien externe - nouvelle fenêtre)).

La restriction par la Chine de l'exportation de graphite, en octobre 2023 (Reuters(lien externe - nouvelle fenêtre)).

L'interdiction par la Chine de l'exportation des technologies qui permettent de produire des aimants permanents, à base de terres rares, en décembre 2023 (CSIS(lien externe - nouvelle fenêtre)).

La Chine a ainsi, par un jeu économique imposé en sa faveur, réussit à prendre la main sur l'extraction et le traitement d'un certain nombre de minerais, en sachant jouer avec la richesse – toute relative – de son sous-sol. En effet, là où la domination de certains pays pour l'extraction d'une ressource minérale donnée provient parfois de la richesse exceptionnelle de leur sous-sol – par exemple le platine en Afrique du Sud, ou le niobium au Brésil, cette domination peut résulter de démarches de marché agressives et même parfois illégales comme a pu le faire la Chine pour les terres rares (techniques de dumping) alors même que les ressources sont relativement bien réparties sur Terre, comme c'est le cas pour les terres rares. Une concurrence (déloyale ?) en matière de normes et d'attention portée aux externalités de l'extraction et du traitement des matières premières minérales peut, elle, accentuer la domination, en rendant plus onéreuse une ressource provenant d'un pays non-dominateur mais plus enclin à protéger les écosystèmes.

Une offre responsable ? L'exemple du mica

Le mica est une famille de 37 minéraux, utilisé dans un grand nombre d'applications. Les micas les plus utilisés sont les muscovites et les phlogopites venant essentiellement de pegmatites et un peu de carbonatites. Aujourd'hui, leur usage va de l'équipement pour la maison (grille-pain, sèche-cheveux, micro-ondes), à la peinture, aux matériaux de construction, aux forages pétroliers, aux plastiques, ou encore à des produits cosmétiques… Le mica est aussi utilisé en tant qu'isolant dans les batteries de véhicules électriques. Là où dans un véhicule thermique, on retrouve quelques centaines de grammes de mica, on peut en retrouver plus de 10 kg dans un véhicule électrique !

La production de mica n'est pas concentrée dans un petit nombre de pays. En revanche, la Chine joue un rôle prépondérant dans la transformation du mica, voyant passer plus de 50 % de la production mondiale sur son sol.

Dans un grand nombre de pays (en Inde, à Madagascar, au Nigéria, au Brésil), le mica partage des similarités avec le cobalt : il est exploité dans des MAPE où les conditions de vie et de travail des communautés minières sont très similaires à celles décrites pour le cobalt. La disponibilité à long terme du mica ne se pose pas – les ressources aujourd'hui estimées dépassent largement les besoins de la transition énergétique. En revanche, la question de la disponibilité à court et moyen terme d'un mica extrait dans des conditions environnementales et sociales responsables, elle, se pose.

Face aux enjeux rencontrés sur les chaines d'approvisionnement en mica, les acteurs de la chaine de valeur de mica se sont organisés en collectif et ont créé en 2017 l'Initiative pour un Mica Responsable(lien externe - nouvelle fenêtre), une ONG qui vise à instaurer des chaines d'approvisionnement en mica durables, responsables et équitables. Plus d'une centaine d'organisations ont pris des engagements dans ce sens : cartographier leurs chaines d'approvisionnement, soutenir la mise en place de pratiques de travail responsables dans les mines et les sites de tri et de transformation du mica, contribuer à l'établissement de cadres légaux équitables pour encadrer l'exploitation minière de mica, en Inde et à Madagascar.

Depuis sa création, l'ONG compte plus de 30 000 bénéficiaires en Inde avec des résultats prometteurs. Elle accompagne plus d'une trentaine d'entreprises locales, en Inde et à Madagascar, dans la mise en place de pratiques de travail responsables. Plusieurs avancées significatives ont eu lieu vis-à-vis de l'établissement d'un cadre légal équitable. La contribution des acteurs du secteur privé dans la résolution d'un problème systémique, lorsqu'elle est encadrée par un ensemble d'engagements dont la complétude est contrôlée, semble bénéfique.

Quelles solutions pour que ça se passe bien ?

N'étant pas un expert des sujets qui suivent, je me limiterai ici à donner quelques idées qui mériteraient plus de développement par la suite. Elles ne sont qu'une base donnée comme matière à réflexion, accompagnée de quelques références pour celles et ceux qui souhaitent aller plus loin.

En approfondissant la question de l'intensité matière de la transition énergétique, il devient évident qu'un risque, si les modèles économiques ne sont pas modifiés en profondeur, est que l'humanité passe d'un monde fossile à un autre ; le « monde suivant » serait limité par les mêmes contraintes géologiques que le « monde précédent » et pourrait avoir des effets délétères sur nos milieux de vie. Plusieurs solutions s'offrent à nous pour éviter que la transition énergétique ne se résume à passer d'un fossile à un autre.

La sobriété et l'économie de la fonctionnalité

La sobriété apparait comme le premier levier qui permettrait de réduire massivement nos besoins en matières premières minérales. Elle va de pair avec la nécessité de repenser nos besoins et les usages associés pour n'en conserver que les plus essentiels.

En matière de mobilité par exemple, beaucoup reste à faire.

A-t-on réellement besoin de remplacer des SUV thermiques par les mêmes monstres électriques ? Ne pourrait-on pas envisager de réduire la taille des véhicules produits, pour gagner en autonomie (un véhicule plus léger, à batterie équivalente, pourrait aller plus loin avec une seule charge) ?

Peut-on envisager le développement de la mobilité douce ? Grâce au vélo et aux véhicules intermédiaires, par exemple, bien plus sobres en matières premières et qui permettent tout de même d'effectuer les trajets du quotidien dans des conditions de confort et de sécurité satisfaisantes.

Peut-on développer des offres de transport collectifs ?

Peut-on repenser nos modes de propriété ? Là où le modèle de la voiture individuelle domine encore, ne pourrait-on pas envisager un modèle de propriété partagée, où un véhicule serait mis à disposition de plusieurs ménages ?

En intégrant le fret à la réflexion, le train et le retour en fanfare du transport fluvial plutôt que le transport par camion apparaissent comme deux solutions qui, à défaut de maintenir le flux tendu et de plus en plus rapide des livraisons en tout genre qui ponctuent la vie de consommateurs pressés, permettraient de réduire significativement et les émissions de gaz à effet de serre, et la hausse de la demande en matières premières minérales. Cela impliquerait de tolérer des délais de livraisons plus longs et/ou l'existence de stocks délocalisés. Dans la même veine, certains transports pourraient être évités en révisant les modes de consommation : pourquoi faire faire aux crevettes norvégiennes, consommées en France, un détour au Maroc pour être décortiquées alors que nos doigts en sont encore capables ? Est-il vraiment raisonnable d'attendre des fraises sur les tables des fêtes de fin d'année ?

Il conviendrait aussi de repenser nos usages non plus en termes d'innovation perpétuelle pour inventer des besoins nouveaux associés à des produits nouveaux toujours plus technologiques et les imposer à coup de campagnes marketing sur des panneaux lumineux dans les gares et les réseaux de transport public. Il s'agirait de ne plus penser “objet” mais “usage” : rentrer dans une économie de la fonctionnalité (cf. ecologie.gouv.fr(lien externe - nouvelle fenêtre)). Vendre non plus un objet mais son usage associé. On ne vend plus des pneus, on vend des kilomètres parcourus. Le partage de l'objet devient alors la norme, sa longévité un élément différenciant pour les entreprises.

Enfin, repenser nos usages pourrait ouvrir la voie au déploiement des objets low-tech, les « basses technologies ». Tout en répondant à un besoin, ces objets sont une voie possible vers un système productif plus compatible avec les contraintes imposées, entre autres, par la géologie.

Lire à ce propos.

P. Bihouix, 2014. L’âge des low-tech – Vers une civilisation techniquement soutenable(lien externe - nouvelle fenêtre), Seuil, 336p, EAN : 9782021160727 [Une référence]

A. Tanguy, M. Vautier, L. Domingo, S. Le Pochat (dir.), 2024. Quelle place pour la low-tech dans un monde en transition(lien externe - nouvelle fenêtre), Presse des Mines, 150p, EAN : 9782385425722

ADEME, 2022. Utile, accessible, durable : l’alternative low-tech (lien externe - nouvelle fenêtre), ADEME Magazine, consulté le 26 aout 2024

Le recyclage et l'économie circulaire

La transition énergétique, on l'a décrit plus haut, est susceptible d'engendrer une hausse de la demande en matières premières et notamment en certains métaux. Plus largement, la consommation des ressources naturelles a été multipliée par 10 sur les cinquante dernières années (cf. ADEME(lien externe - nouvelle fenêtre)). Avec cette augmentation vient aussi l'augmentation du volume des déchets.

Une solution proposée pour limiter l'extraction de volumes primaires – c'est-à-dire extraits de mines – est de favoriser l'utilisation de volumes dits secondaires, de recourir au recyclage, et de transformer ainsi les déchets en ressources. Plus largement, de passer d'une économie linéaire à une économie circulaire.

Le développement de filières de recyclage dans les cas détaillés dans cet article (renouvelables et mobilité électrique) n'est pas un long fleuve tranquille et ne devrait pas le devenir. Et pour cause, plusieurs questions se posent.

Comment dimensionner proprement une usine de recyclage ? Les industriels sont conscients du potentiel de recyclage des ressources minérales, notamment à partir des batteries qui, en fin de vie, peuvent entrer dans une filière de valorisation. Cependant, ce potentiel n'est encore qu'un potentiel. Aujourd'hui, la quantité de batteries à recycler est relativement limitée – il s'agit en fait des batteries vendues il y a de ça une dizaine d'année, à une période où le marché des véhicules électriques n'étaient encore que naissant. Les usines, pour être rentables, doivent donc être dimensionnées pour accueillir ce que le marché peut aujourd'hui leur offrir. Problème : si l'on suit cette logique, ces mêmes usines seront complètement sous-dimensionnées pour le marché de 2034. L'équilibre entre ces deux tailles n'est pas simple et retarde le lancement des projets d'usines de recyclage.

Comment anticiper le marché à l'horizon de 10 ou 15 ans avec des technologies qui évoluent très rapidement ? Une usine de recyclage sera développée pour pouvoir recycler un certain nombre de types de batteries, mais pas tous. Dans la mesure où l'offre technologique liée aux cathodes évolue très rapidement, il est difficile pour les recycleurs d'anticiper non seulement les technologies à venir mais surtout celles qui domineront, et ainsi de développer leur usine pour recycler ces dernières.

Quelle technologie pour le recyclage ? Éco-concevoir pour désassembler, ou « tout bruler » ? Dans le premier cas, il s'agit là d'adopter une approche la plus low-tech possible, d'éco-conception des machines pour faciliter le désassemblage et la réutilisation des ressources contenues. Dans le deuxième cas, on fait référence aux processus industriels qui existent déjà aujourd'hui pour recycler les batteries. Parmi eux, les processus pyrométallurgique et hydrométallurgique, utilisés aussi en aval de l'industrie minière pour traiter les minerais, où il s'agit de récupérer les ressources minérales après un ensemble de réactions physico-chimiques, où la chaleur joue généralement un grand rôle.

L'émergence de filières de recyclage, comme celle de l'économie de la fonctionnalité et des approches low-tech, repose sur l'alignement des intérêts des constructeurs avec les recycleurs. Sans cet alignement, il semble ambitieux de pouvoir développer des filières de recyclage efficaces.

L'équité et l'économie solidaire, ou l'économie de la coopération

L'industrie minière à l'origine des matières premières utiles à la transition énergétique est souvent décriée pour l'irresponsabilité de ses actions, pour ses impacts sur l'environnement et les populations vivant aux alentours des sites miniers. Elle l'est d'autant plus lorsqu'il s'agit de MAPE où les conditions de vie et de travail des mineurs et de leurs communautés sont parfois inacceptables.

Sans vouloir dédouaner l'industrie minière de ses responsabilités, il me semble – après quelques années passées à essayer d'améliorer les situations des mineurs artisanaux de mica – que la responsabilité n'incombe pas totalement à l'industrie minière mais qu'elle est partagée par tous les acteurs de la chaine de valeur, des mines jusqu'aux marques, et même en partie jusqu'aux consommateurs.

Produire des matières premières minérales de manière responsable n'est pas simple. Une mine aura toujours un impact sur l'environnement et sur les populations locales. Elle peut cependant faire en sorte de minimiser cet impact. Une partie de la réponse réside dans le prix payé au mineur pour la matière première qu'il extrait. Dans le cas des MAPE en particulier, et dans l'exemple précis du mica, il apparait que les mineurs ne gagnent qu'un montant résolument trop faible par rapport au travail effectué. Leur revenu ne leur permet pas d'atteindre un niveau de vie décent. Il devient urgent d'améliorer ces revenus pour améliorer ensuite leurs conditions de vie et de travail. De même, produire dans une mine industrielle des matières premières de manière responsable coute plus cher (mise en place de plans de réhabilitation exhaustifs, minimisation des pollutions, électrification des parcs, …).

Une étude menée par l'Initiative pour un Mica Responsable (2023 [10]) démontre qu'une multiplication par cinq du prix payé à la mine aux artisans miniers n'aurait qu'un impact négligeable sur la structure de couts (et donc la valeur) du produit fini : quelques centimes sur un produit cosmétique, voire quelques euros sur un véhicule électrique. Alors qu'elle permettrait au mineur d'atteindre un salaire pour une vie décente (living income ou living wage en anglais). Cette augmentation du prix payé à la mine devrait être portée par l'ensemble des acteurs situés en aval dans la chaine de valeur.

Conclusion

Même quand les ressources minérales sont relativement abondantes par rapport aux besoins actuels et à venir, leur quantité reste limitée. Une limite accentuée par les contraintes physiques et technologiques de leur extraction au degré de qualité nécessaire à leur utilisation dans les technologies dites « bas carbone ». Dans ce contexte technico-géologique, la transition énergétique tant souhaitée par les défenseurs d'un monde économique certes en croissance mais moins “polluant” ne semble en fait n'être qu'un projet proposant de passer d’un monde aux énergies fossiles (pétrole, charbon, gaz) à un monde à ressources minérales fossiles (par exemple, le cuivre, le mica, le lithium). En d'autres termes, d'un monde fossile à un autre.

Certes, les améliorations techniques et technologiques des processus d'extraction, de purification... pourraient faire reculer certaines échéances temporelles, en augmentant les quantités extraites ou en diminuant les quantités nécessaires. Des sauts technologiques sont même à attendre dans ces domaines.Cependant, les contraintes environnementales et sociétales, l'équité sociale de la transition énergétique nécessiteront une baisse de la consommation de matières premières primaires. À ce jeu, la sobriété des usages, le recyclage et la modification de nos modes de vie (plus axés sur les usages que sur les objets lorsqu’ils peuvent facilement être partagés) seront des alliés de poids.

Au-delà de l'industrie seule dont le rôle et l'engagement seront cruciaux à la réussite d'une nécessaire transition énergétique globale et équitable, la société tout entière aura elle aussi son rôle à jouer, via une information de qualité et une prise de conscience des enjeux, des limites et des leviers pour agir.

Bibliographie

- B. Barume, S. Vetter, P. Schütte, U. Naeher, U. Baggehufwudt, G. Franken, 2020. COVID-19 crisis threatens responsible mineral supply chains - a case study based on the DR Congo(lien externe - nouvelle fenêtre), Commodity TopNews, 64

- O. Dubourdieu, 2019. Le lithium (Li) : aspects géologiques, économiques et industriels, Planet Terre - ISSN 2552-9250

- O. Dubourdieu, 2021. Uranium : des gisements aux usages, Planet Terre - ISSN 2552-9250

- S. Geenen, 2012. A dangerous bet: The challenges of formalizing artisanal mining in the Democratic Republic of Congo(lien externe - nouvelle fenêtre), Resources Policy, 37, 3, 322-330 (PDF – Texte intégral(lien externe - nouvelle fenêtre))

- E. Hache, C. Barnet, G.-S. Seck, 2020. Copper in the energy transition: an essential, structural and geopolitical metal!(lien externe - nouvelle fenêtre), Metals in the energy transition, n° 2, IFPEN

- J. Huisman, T. Ciuta, F. Mathieux, S. Bobba, K. Georgitzikis, D. Pennington, 2020. RMIS – Raw materials in the battery value chain(lien externe - nouvelle fenêtre), Publications Office of the European Union, Luxembourg, 2020, ISBN 978- 92-76-13854-9, doi:10.2760/239710, JRC118410

- International Energy Agency (IEA), 2021. The Role of Critical Minerals in Clean Energy Transitions(lien externe - nouvelle fenêtre), IEA, Paris, CC BY 4.0[pdf complet(lien externe - nouvelle fenêtre)]

- International Energy Agency (IEA), 2024. Global Critical Minerals Outlook 2024(lien externe - nouvelle fenêtre), IEA, Paris, CC BY 4.0 [pdf complet(lien externe - nouvelle fenêtre)]

- N.T. Nassar, T.E. Graedel, E.M. Harper, 2015. By-product metals are technologically essential but have problematic supply(lien externe - nouvelle fenêtre), Science Advances, 1, e1400180

- Organisation de coopération et de développement économiques (OCDE), 2016. Guide OCDE sur le devoir de diligence pour des chaînes d'approvisionnement responsables en minerais provenant de zones de conflit ou à haut risque – Troisième édition(lien externe - nouvelle fenêtre),OECD Publishing, Paris, 140p (téléchargeable en français, anglais, chinois, coréen, allemand)

- Responsible Mica Initiative, 2023. Establishing Fair Mica Worker Incomes and Wages in India and the Negligible Impact on Costs to Consumers(lien externe - nouvelle fenêtre), 86p

- Y. Shen, R. Moomy, R.G. Eggert, 2020, China’s public policies toward rare earths, 1975–2018(lien externe - nouvelle fenêtre). Mineral Economics, 33, 127-151 (Open access)

- U.S. Geological Survey (USGS), 2024. Mineral Commodity Summaries 2024(lien externe - nouvelle fenêtre), U.S. Geological Survey, 212 p (PDF – Texte intégral(lien externe - nouvelle fenêtre))

[1] Les lanthanides sont les 15 éléments allant du lanthane (La – 57) au lutécium (Lu – 71) sur la sixième ligne de la classification périodique des éléments. On les appelle aussi souvent « terres rares » en y ajoutant parfois le scandium (Sc – 21) et l’yttrium (Y – 39), deux éléments de la troisième colonne de la classification périodique des éléments, comme le La. Cet “ajout” découle de propriétés chimiques proches qui font qu’on retrouve souvent lanthanides, Sc et Y dans les même gisements. Cependant, Sc et Y n'ont pas les mêmes propriétés électriques et magnétiques que les lanthanides. Ici, on prendra le terme « terres rares » au sens strict de « lanthanides » car c’est leur usage dans les (électro)aimants qui nous intéressent.